V posledných týždňoch dosiahol americký akciový index S&P 500, rovnako aj jeho technologický konkurent Nasdaq, historické maximum, najvyššiu hodnotu vo svojej histórii. Aktuálne sú oba indexy o čosi nižšie, ale s veľkou pravdepodobnosťou už onedlho dosiahnu historické maximum opäť.

Pre mnohých investorov sú takéto rekordné hodnoty stopkou. Svoje pozície prinajlepšom zatvárajú či nezvyšujú, a v tom „horšom prípade“ dokonca shortujú, a teda vyslovene rátajú s poklesom. Čakajú na významný pokles cien (tzv. korekciu), zlacnenie akcie, akciového indexu. Samozrejme, nakúpiť lacnejšie má zmysel. Ale nie vždy je to „možné stihnúť“. Pretože historické maximá dosahujú spravidla tie indexy, ktoré sú živé a ktorým sa darí dlhodobo.

Je užitočné si uvedomiť niekoľko faktov. V prvom rade, historické maximum nie je pri niektorých indexoch vôbec výnimočný zjav.

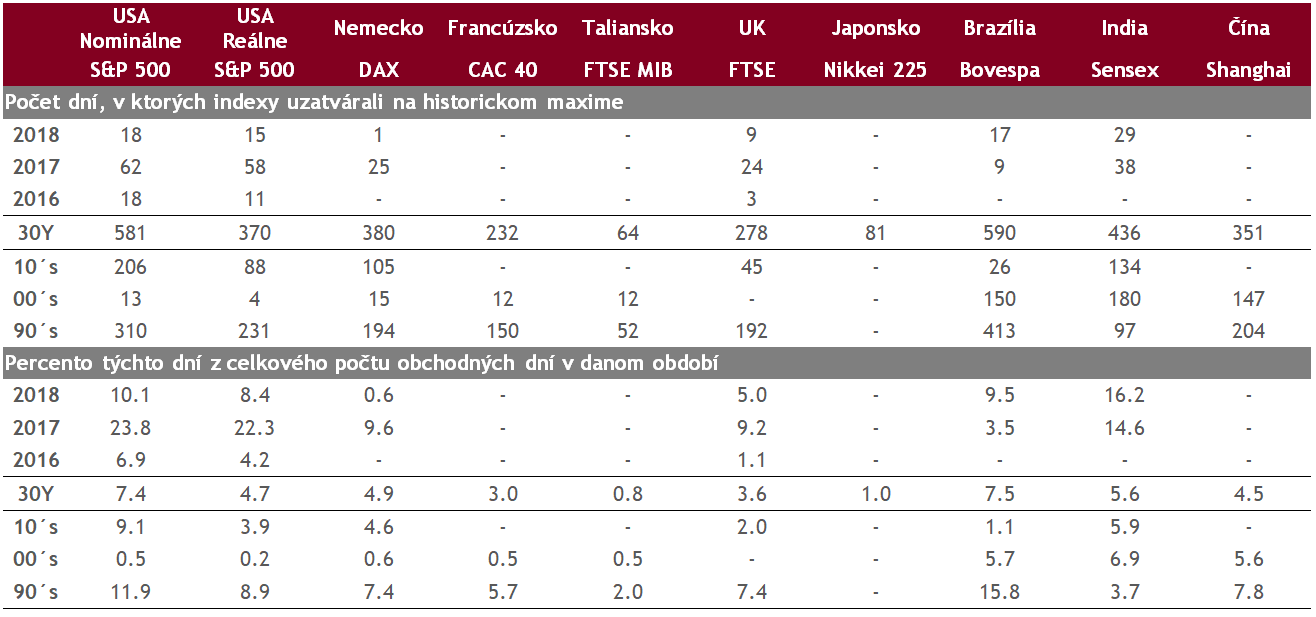

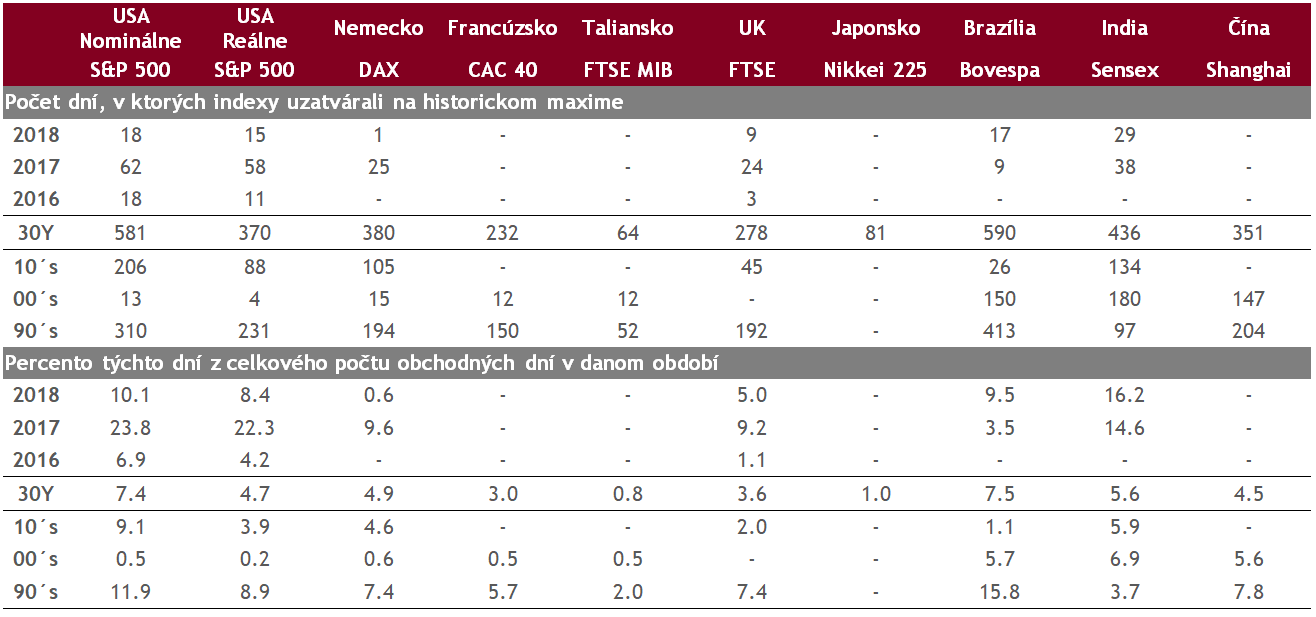

Zoberme do úvahy hlavný americký index S&P 500 (Standard & Poor´s 500) a jeho denné uzatváracie ceny. Len v tomto roku, za 9 a pol mesiaca, bol na vrchole už 18-krát. To je desatina z celkového počtu obchodných dní, a teda nemožno hovoriť o ojedinelom úkaze. V predchádzajúcom roku 2017 sa tak stalo dokonca až 62-krát, takmer štvrtinu z obchodných dní. Roky 2016 a 2015 boli menej úspešné, ale aj tak sa našlo mnoho dní, kedy boli americké akcie na úplnom vrchole. Ak sa pozrieme na dlhšie obdobie, potom za posledných 30 rokov sa tak stalo až 561-krát, čo znamená, že 7.4 % obchodných dní ukončili akcie na rekordných úrovniach. Najviac v 90. rokoch minulého storočia – 310-krát, potom od roku 2010 doteraz –206-krát a najmenej v nultých rokoch – len 13-krát. Nulté roky boli totiž poznačené veľkou bublinou na začiatku, ktorá sa vyrovnávala len pomaly.

Iný príklad, nemecký DAX (Deutscher Aktienindex). Ten dosiahol historické maximum v tomto roku len raz, 23. januára. V minulom roku ale až 25-krát, tzn. takmer desatinu obchodných dní skončil na absolútnom vrchole. Britský index FTSE 100 (Financial Times Stock Exchange 100) bol ešte úspešnejší. V tomto roku bol na historickom maxime už 9-krát a v minulom 24-krát. A to dokonca napriek tomu, že po odchode z EÚ v marci 2019 bude Veľká Británia čeliť neznámemu prostrediu a riziku hospodárskeho spomalenia.

Sú samozrejme aj indexy, ktoré boli na historickom maxime už dávno. Napríklad francúzsky CAC 40 (Cotation Assistée en Continu) a taliansky FTSE MIB (FTSE Milano Indice di Borsa) boli najvyššie v roku 2000. Akcie vyhnalo takto vysoko nadšenie investorov z novovzniknutej eurozóny, ktorá favorizovala Taliansko a Francúzsko, lebo ponúkla nižšie úrokové sadzby, ako mali tieto krajiny dovtedy. A aj medzinárodné prostredie bolo mimoriadne priaznivé, svet podľahol dotcom bubline. V roku 2007 sa CAC a FTSE MIB takmer dotiahli na túto úroveň, ale rýchlo ich zomlela hospodárska kríza a dnes je CAC oproti maximu o štvrtinu nižší, taliansky dokonca o polovicu.

Podobný príbeh ponúka japonský akciový index Nikkei 225. (Nikkei = skratka vydavateľa indexu Nihon Keizai Shimbun, v preklade Japonské hospodárske noviny). Japonsko bolo v 80. rokoch synonymum úspechu, akcie vyleteli od roku 1982 do roku 1989 o 460 % (priemerne 27 % ročne). Na konci 80. rokov dosahoval Nikkei takmer 39 000 bodov, ale len o štyri mesiace neskôr už len 28 000, o 2 roky niečo vyše 14 000 bodov. Aktuálne je na 22 700, a teda po takmer 30 rokoch stráca voči vrcholu viac ako 40 %.

A teda treba mať na pamäti, že nie každý index dosiahne opäť historické maximum. Významným faktorom je bublina na cene aktív. Ako ju možno spoznať, je témou na samostatný článok, ale môžeme ju identifikovať s pomerne vysokou mierou pravdepodobnosti. Podľa jej veľkosti a charakteru potom určitý čas trvá, kým sa vyrovná alebo aj nie. Napríklad americký index S&P 500 vyrovnal bublinu z roku 2000 (ďalšou bublinou) v roku 2007 a následné maximum dosiahol už po piatich rokoch, v roku 2013. Avšak talianskemu, francúzskemu, japonskému indexu sa to doposiaľ nepodarilo.

Významným faktorom je socioekonomická štruktúra krajiny. Ak má priaznivú demografiu s rastúcim počtom obyvateľov, s veľkým podielom obyvateľstva v produktívnom veku a navyše má dobré podnikateľské prostredie, ktoré zvyšuje produktivitu práce a kapitálu, potom je vysoký predpoklad, že firmy v akciovom indexe budú dosahovať zisky dlhodobo a skôr či neskôr prekonajú aj prípadnú bublinu na akciovom trhu. Príkladom je S&P 500. Ale aj pri dobrej krajine sa treba pozrieť aj na to, či nie je príliš citlivá na zahraničné problémy ako napríklad DAX.

Ďalej je dôležité si uvedomiť, že historické maximum na akciovom indexe je nominálnou hodnotou. Ak chceme posudzovať akciový index reálne, musíme zobrať časovú hodnotu peňazí, a teda infláciu. Pre zahraničného investora aj menový kurz.

A teda, ak zohľadníme dlhodobý vývoj spotrebiteľských cien v USA, index S&P 500 bol na konci augusta 2018 na vrchole nielen nominálne, ale aj reálne. Pre investora do amerických akcií z eurozóny, ktorý investoval v eurách, boli americké akcie na historickom vrchole len nedávno, a to 14. 8. 2018. A to nielen nominálne, po prepočítaní kurzom EUR/USD, ale aj reálne, po započítaní inflácie v eurozóne.

A napríklad turecký index XU100 (Borsa Instanbul 100) bol na svojom nominálnom maxime v lírach na vrchole 29. 1. 2018, ale v eurách bol 15. 5. 2013, a ak zoberieme do úvahy spotrebiteľskú infláciu v eurozóne, potom bol na vrchole veľmi dávno, 18. 1. 2000.

Zaujímavým prípadom je japonský index Nikkei 225. Medzi rokmi 1998 a 2013 krajina zaznamenávala dezinfláciu, pokles spotrebiteľských cien (zjednodušene, opak inflácie). Japonský investor stratil za tento čas 15 % svojej investície, ale reálne, po započítaní dezinflácie, bola strata nižšia, len 10 %. Investor z eurozóny stratil za tento čas nominálne (po započítaní kurzu jenu k euru) 13 %, ale po započítaní časovej hodnoty eura (inflácie v eurozóne), stratil eurový investor až 36 %.

A teda, ak to celé zhrnieme, v prvom rade sa netreba vo všeobecnosti historického maxima báť. Ak sa tak stane, nie je vylúčené, že už o pár dní príde ďalší vrchol. Jednoducho, historické maximum je z pohľadu minulosti, nie budúcnosti.

Zároveň ale treba „skontrolovať“, či náhodou nejde o bublinu. Napríklad, príliš vysoké ocenenie (price to earnings ratio) na konzervatívnych akciách alebo trebárs dvojciferný rast úverov pre firmy či domácnosti za posledné roky môžu niečo naznačiť. Potom treba radšej chvíľu počkať.

A samozrejme, treba zvážiť, do ktorého indexu investovať. Či ide o konkurencieschopnú krajinu s veľkým podielom súkromného sektora, s dobrým podnikateľským prostredím, s dobrou demografiou, s efektívnou a samostatnou menovou a fiškálnou politikou, ktorá sa „vylíže“ aj z prípadných nerovnováh. Pri sektorovom členení napríklad či ide o sektor, ktorý kumuluje „mozgy“ (technologický) a dlhodobo tak získava konkurenčnú výhodu oproti ostatným sektorom.

Takýto akciový index má predpoklad, že bude svoje aktuálne historické maximum prekonávať aj v budúcnosti. A preto sa dlhodobý investor v takomto prípade nemusí báť investovať ani vtedy, ak je na vrchole.

Poznámky:

2018 = do 13.9.2018

Všetky indexy (okrem S&P 500) sú zisťované len nominálne.

Autor: Ing. Richard Tóth, hlavný ekonóm Privatbanky