Každý investor posudzuje pred vstupom na trh množstvo rôznych parametrov. Najdôležitejším z nich je, samozrejme, výber investičného nástroja, ale samotné načasovanie nákupu sa zdá tiež významné. Je to však naozaj tak? Oplatí sa čakať na poklesy na trhu a potom investičný nástroj dokupovať?

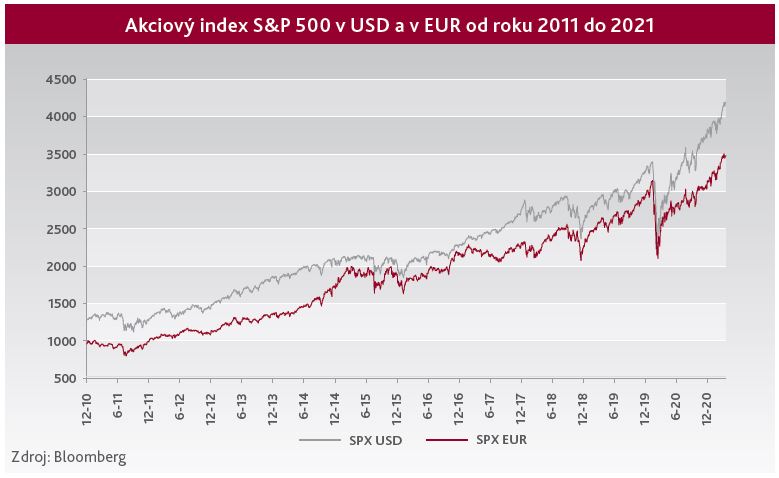

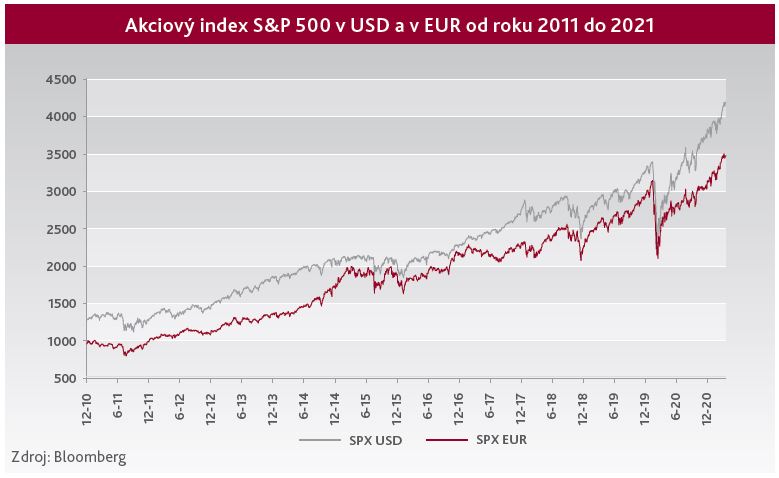

Predstavme si investora, ktorý za posledných desať rokov nakupoval americký akciový index S&P 500 v dolároch, potom tiež S&P 500, ale v eurách, ďalej európsky index Stoxx 600 a napokon nemecký DAX (posledné dva indexy, samozrejme v eurách). Postupoval „kumulatívnym spôsobom“, a teda každý deň mal k dispozícii na investovanie jeden nový dolár alebo jedno nové euro a rozhodoval sa, či bude investovať každý deň bez ohľadu na aktuálnu situáciu na trhu alebo počká na korekciu a bude všetky od poslednej korekcie nazhromaždené doláre či eurá investovať naraz.

Konkrétne v prvom prípade investor každý jeden deň od začiatku roku 2011 až do apríla 2021 investuje rovnakú sumu do spomínaných akciových indexov S&P 500 v USD, S&P 500 v EUR, Stoxx 600 a DAX. Na konci obdobia zistíme zhodnotenie celej investície tak, že urobíme rozdiel medzi všetkými vloženými peniazmi v priebehu desiatich rokov a sumou na konci investičného obdobia.

V druhom prípade chce investor tiež denne investovať jeden dolár či euro – ale čaká na vhodnú príležitosť. Konkrétne na to, kým index klesne aspoň o 3 % voči svojej priemernej hodnote za posledných 5 obchodných dní, a potom zainvestuje celú sumu, ktorá sa mu počas čakania nahromadila. Potom čaká na ďalšiu takú príležitosť, znova zainvestuje a tak ďalej. Na zjednodušenie, peniaze, ktoré zatiaľ nie sú zainvestované, drží na svojom bežnom účte s nulovým úročením.

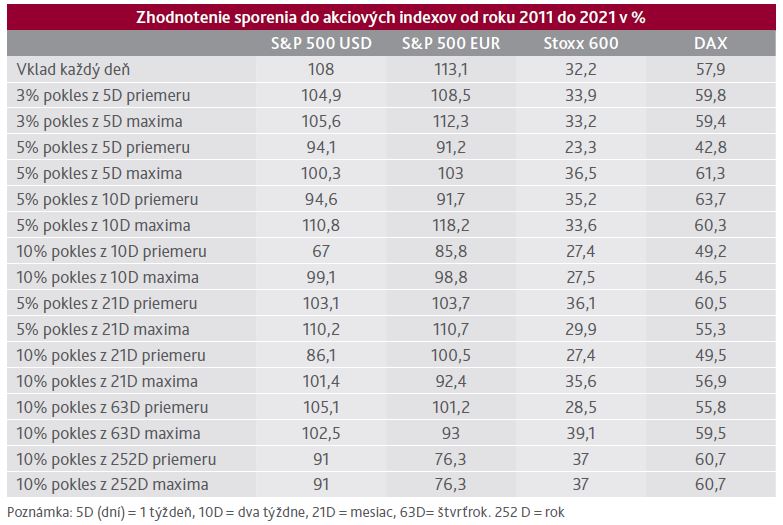

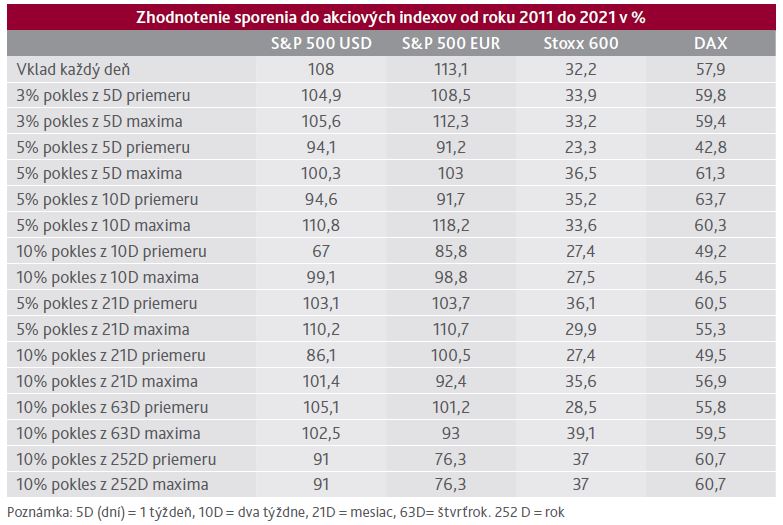

Tretí prípad je analogický s tým, že investor čaká na trojpercentný pokles od maxima za posledných 5 dní. Vo štvrtom prípade čaká na päťpercentný pokles voči 5-dňovému priemeru a tak ďalej, až po desaťpercentný pokles z 252-dňového (ročného) maxima. Všetky prípady sú zobrazené v nasledujúcej tabuľke, celkovo ide o 17 stratégií.

Tabuľka zhodnotenia prináša zaujímavé zistenia. Predovšetkým akékoľvek, aj to najhoršie časovanie nákupu amerického indexu S&P 500 v dolároch a aj v eurách prinieslo vyššie zhodnotenie ako to najlepšie načasovanie nemeckého indexu DAX alebo európskeho indexu Stoxx 600.

To indikuje, že vybrať si dobré aktívum je dôležitejšie, než vybrať dobré načasovanie.

Samozrejme, ide o dlhodobý strategický pohľad, občas sa môže stať, že sa bude dať „sem-tam dobre zarobiť“ aj na horšom aktíve.

Ďalej, rozdiel medzi najlepším a najhorším výsledkom pri S&P 500 v USD je takmer 44 percentuálnych bodov (110,8 % – 67 %), pri S&P v EUR 42 percentuálnych bodov, ale pri Stoxx 600 len 16 bodov a pri DAX-e 21 percentuálnych bodov. Zdá sa teda, že čím je aktívum výnosnejšie, tým je dôležitejšie uvažovať, či a ako akcie časovať. To je vcelku aj logické, lebo ak pri dlhodobo prudko rastúcom aktíve čakáme na veľkú korekciu príliš dlho, strácame veľkú časť výnosu.

Aká z uvedených stratégií bola teda najlepšia?

Z celkovo 17 stratégií bol každodenný vklad treťou najúspešnejšou stratégiou pri S&P 500 v USD a druhou najúspešnejšou pri S&P 500 v EUR. Pri Stoxx 600 a DAX-e bol však tento prístup len približne v strede rebríčka najväčších výnosov. To naznačuje, že pri americkom indexe nemá veľký význam časovať. Pri európskych však áno.

Pri S&P 500 v oboch menách sa ukázalo ako najziskovejšie čakať na 5-percentný pokles voči maximu za posledných 10 obchodných dní (a teda za posledné dva týždne). Úspešnou stratégiou bol aj každodenný vklad, čakanie na 3-percentný pokles proti 5-dňovému maximu a čakanie na 5-percentný pokles z 21-dňového (mesačného) maxima.

Všeobecne pri americkom akciovom indexe sa ukázalo ako najlepšie cieliť na mierne poklesy voči krátkodobým maximám, a teda na 3 – 5 % poklesy oproti týždňovým až mesačným maximám.

Navyše, takéto investičné príležitosti sa ponúkali celkom často, a preto jednak nebolo potrebné peniaze pridlho držať na bežnom účte, a zároveň nebolo potrebné vkladať tak často ako pri každodennom vklade (čím sa, povedzme, môžu šetriť prípadné poplatky za nákup).

Konkrétne pri najziskovejšej stratégii na americké akcie v USD, kde sme čakali na 5 % pokles voči maximu za posledných 10 dní, bol počet vkladov 137 (oveľa menej ako 2 692 vkladov pri každodennom vkladaní) a maximálny počet (obchodných) dní bez investičnej príležitosti, a teda bez vkladu, bol 420 (investor musel čakať na svoju chvíľu od júna 2016 až do februára 2018). Pri investíciách do amerických akcií v eurách a pri tomto časovaní je týchto vkladov 161 a najdlhší čas medzi vkladmi je 326 dní (medzi novembrom 2016 a februárom 2018).

Pri najhoršej stratégii pri S&P 500 v USD investor čakal na 10-percentný pokles proti 10-dňovému priemeru. Svoje vklady zhodnotil len o 67 %, čo je len niečo vyše polovice oproti najlepšej stratégii. Navyše, za 10 rokov by urobil len 8 vkladov a medzi augustom 2011 a marcom 2020 (celých 2 240 obchodných dní) by nemal šancu vložiť ani cent.

Všeobecne najhoršou voľbou pri amerických akciách bolo orientovať sa na veľké, 10 % poklesy voči akémukoľvek priemeru (za posledný týždeň, dva týždne, mesiac aj rok). Neoplatilo sa ani orientovať na menšie poklesy voči krátkodobému priemeru.

Európsky index Stoxx bol dlhodobo menej rastúci ako americký S&P 500, preto bol rozdiel medzi najlepšou a najhoršou stratégiou menší. Zároveň bol volatilnejší, a preto vo všeobecnosti cielenie na väčšie prepady voči dlhšiemu maximu či priemeru prinieslo vyšší celkový výnos.

Pri Stoxx 600 nebolo možné jasne identifikovať dobrú a zlú stratégiu, ale veľmi zhruba bolo dobrou stratégiou čakanie na väčší pokles z dlhodobého maxima a zlou stratégiou bolo čakanie na väčší pokles z krátkodobého priemeru. Každodenný vklad sa prepadol až do horšej polovice správnych postupov.

Ako najlepšie sa ukázalo čakať na 10-percentný pokles voči 3-mesačnému maximu. To prinieslo nielen najvyšší výnos, ale nebolo treba ani príliš často vkladať – 254-krát. Najdlhší odstup medzi vkladom pri tomto časovaní bol však až 609 obchodných dní, od júna 2016 do októbra 2018. Naopak, najnižší výnos sme dosiahli pri cielení na 5-percentný pokles voči 5-dňovému priemeru.

Nemecký DAX rástol dlhodobo viac ako Stoxx 600, ale vyžadoval viac vkladov ako ostatné indexy. Vďaka nepravidelnej volatilite nebolo vôbec jasné, čo na DAX „zaberá“ a čo „nezaberá“, jednoducho jasná víťazná alebo prehrávajúca stratégia nebola identifiovaná. Napríklad najvyšší výnos prinieslo čakanie na 5-percentný pokles z 10-dňového priemeru, a zároveň

podobný, 5-percentný pokles, ale z 5-dňového priemeru, bol najhoršou stratégiou. Na druhej strane rozdiel medzi týmito extrémami nebol veľmi veľký.

Aké plynie z toho celého ponaučenie?

Predovšetkým si treba uvedomiť, že ide len o modelové situácie a skutočný investor by mal svoj vlastný čas nástupu a výstupu, pravdepodobne by nemal k dispozícii každý deň rovnakú sumu na investovanie a aj peniaze, ktoré zatiaľ neinvestoval, mohol držať na aspoň trochu výnosnom likvidnom aktíve, a teda výsledky by mal iné.

Ďalej, toto je prehľad minulosti, kde pôsobili niektoré unikátne faktory, ktoré sa v budúcnosti opakovať nebudú. A aj celkovo budúcnosť nikdy nie je len lineárnym pokračovaním minulosti. Preto by možno „vyhrali“ aj úplne iné časovania alebo každodenný vklad.

A napokon, tieto modely boli kumulatívne, a teda vývoj za posledné roky zavážil viac ako vývoj v počiatkoch investovania. A ten bol dosť ovplyvnený napríklad koronavírusom.

Ale predsa len sa pokúsme zosumarizovať hlavné zistenia.

Po prvé, vybrať správne aktívum je dôležitejšie, ako aktíva časovať. Aj najhoršie časovanie amerických akcií prinieslo lepší výsledok ako najlepšie časovanie európskych a nemeckých akcií.

Po druhé, pri každom časovaní treba počítať s tým, že bude výrazne menej príležitostí investovať než v prípade, že by sme investovali denne.

Niekedy dokonca bude treba čakať veľmi dlho, aj niekoľko rokov. A to nie je nič pre investora s krátkodobým horizontom investovania, a ani pre investora síce s dlhodobým horizontom, ale netrpezlivého.

Po tretie, pri investícii do neeurového indexu platí, že čím dlhšie sa čaká na korekciu, tým viac je celkový výsledok ovplyvnený pohybom meny. Ide hlavne o dlhé čakanie na veľké korekcie.

Po štvrté, pri dlhodobo rastúcom indexe (S&P 500) je rozdiel v zhodnotení medzi najlepšou a najhoršou stratégiou výrazne väčší než pri menej rastúcom indexe (Stoxx 600, DAX). Preto si treba dať pri rýchlo rastúcom indexe viac záležať na výbere stratégie. Zároveň pri rýchlo rastúcich indexoch je možné ľahšie určiť, ktoré stratégie sú lepšie a ktoré horšie. Pri pomalších a volatilnejších indexoch nie je úplne jasné, ktorá stratégia funguje lepšie a ktorá horšie.

Po piate, pri dlhodobo rastúcom indexe (S&P 500) sa ukazuje ako celkom vhodné vkladať veľmi často, aj denne, a na korekcie sa neorientovať. Ak využívať korekcie, tak len malé poklesy a len z krátkodobého maxima. Vyhnúť sa treba čakaniu na veľké korekcie z krátkodobého priemeru a aj z dlhodobého maxima.

Po šieste, pri menej rastúcich a volatilnejších indexoch (Stoxx 600, DAX) je denný vklad len priemerne dobrou stratégiou. Celkovo sú tu však stratégie nejednoznačné, nie je možné určiť jasného víťaza. A tak je v podstate jedno, ako investor akcie časuje.

A celkovo na záver – zmysluplnou stratégiou je vždy sa snažiť využiť hlavne veľký pokles na trhu. Lebo aj investori sú ľudia, emocionálne bytosti, a pokles býva často väčší, ako by si fundamentálne zaslúžil. A navyše dobrá trhová ekonomika má aj tak schopnosť silnej regenerácie.

Autor: Ing. Mgr. Richard Tóth, PhD., hlavný ekonóm